“مدیریت رفتار سازمانی “

هدف رفتار سازمانی ، شناخت ، پیش بینی و کنترل رفتار انسان در سازمان است .

متغیرهای مستقل فردی در مبحث رفتار سازمانی به شرح زیرند :

انگیزش : به مجموعه عاملهایی که مردم را وامیدارد به روش خاص رفتار و تلاش کنند تا به هدفهای مورد نظر دست یابند. نظریههای زیادی در مورد انگیزش ارائه شده است که بیشترآنها درباره شناسایی و ارضای نیاز است، مانند سلسله مراتب نیازهای مازلو و نظریه دو عاملی هرزبرگ. نظریههای معاصر در مورد انگیزش به دو دسته محتوایی (چه چیز موجب انگیزش میشود) و فرایندی (چگونه انگیزش ایجاد میشود) تقسیم میشوند

ارزش ها و نگرش ها : ارزش های هر جامعه و سازمان ، تعیین کننده درستی یا نادرستی این اعمال و رفتارهاست و ویژگی اصلی آنها این است که نسبتا پایدارند ، ارزش ها را می توان به دوسته غایی و ابزاری دسته بندی کرد که ارزش های غایی وسیله تحقق رسیدن به ارزش های غایی اند .

نگرش ، تمایل نسبتا پایدار به شخصی ، چیزی و یا رویدادی است که در احساس و رفتار نمایان می گردد ، نگرش به سه مولفه :۱-شناختی ، ۲- عاطفی و ۳- رفتاری ، تقسیم بندی می شود .

ادراک : فرآیندی است شناختی ، که به وسیله آن ، محیط پیرامون حود را تفسیر و درک میکنیم .

در بحث ادراک خطاهای ادراکی متداول به شرح زیر می باشد : ۱-ادراک کلیشه ای ۲-اثرهاله ای ۳-فرافکنی ۴-اثرمقایسه ای ۵-تشدید تعهد ۶-تمایل به تایید ۷- خطای تکیه گاه ۸-خطای دسترسی ۹- خطای نمونه ۱۰-شانس،خرافات ۱۱-توهم یا پس گویی ۱۲-اطمینان بیش از حد ۱۳ –تقدم و تاخر ۱۴- ملایمت و تمایل به مرکزیت

شخصیت : شخصیت یعنی «مجموعهای از رفتار وشیوههای تفکر شخص در زندگی روزمره که با ویژگیهای بی همتا بودن، ثبات (پایداری) و قابلیت پیش بینی» مشخص میشود.

فروید شخصیت را مرکب از ۳ خرده سیستم : ۱- نهاد ( اصل لذت “بدنی”) ؛ ۲- من ( اصل واقعیت ” روانی “) ؛ ۳- من برتر ( تابع حقیقت “جنبه اجتماعی شخصیت ” )

احساس : در لغت، به معنی دریافتن، آگاهشدن و درک چیزی با یکی از حواس و در روانشناسی، بازتاب ذهنی تأثیرات مادی (فیزیکی) است که شالوده همه ادراکات به شمار میرود ، احساس مکمل کارکرد عقلایی است و ویژگی های آن :۱-شادی ۲-تعجب ۳- نرس ۴- غم ۵- خشم ۶-نفرت می باشند .

استرس : استرس یک واکنش تطبیقی به یک عامل محیطی است که پیامدهای فیزیولوژیک ، رفتاری ، شناختی و روان شناختی زیادی برای هر فرد در پی داشته و اورا از حالت نرمال خارج می کند .

چهار عامل محیطی بر استرس اثر دارند که عبارتند از : ۱-استرس زا های درون شخصی ، ۲- استرس زا های بین شخصی ۳-استرس زاهای سازمانی و ۴-استرس زاهای فراسازمانی

هوش : قدرت سازگاری با محیط است و عبارتست از ظرفیت فرد برای تفکر ، استدلال و حل مسئله به طور مولد و سازنده .

سالها “IQ” معیار سنجش هوش کلی فرد مطرح بود تا اینکه گاردنر هشت نوع هوش را به شرح زیر تعریف کرد : ۱-هوش منطقی – ریاضی ۲- هوش زبانی ۳- هوش موسیقی ۴- هوش طبیعت گرا ۵- هوش بدنی-حرکتی ۶- هوش فضایی ۷- هوش بین شخصی ۸- هوش درون شخصی

عقل گرایی : از منظر نظریه یادگیری اجتماعی ، فرد در ۴ مرحله رفتار را یاد میگیرد :۱-توجه ۲- حفظ ۳- بازتولید ۴- تقویت

“مبانی سازمان و مدیریت “

انسان از بدو تولد با سازمان در ارتباط است : در سازمان متولد می شود ، درسازمان درس می خواند ، بعد از دبیرستان به دانشگاه که سازمانی دیگر است راه میابد ، بعد از فارغ التحصیلی ، در سازمان استخدام می شود ، ازدواجش در سازمان ثبت می شود و …

روشن ترین عامل برای تشکیل هر سازمان هدف ، برنامه ریزی برای هدف و برای رسیدن به هدف و اجرای برنامه ها ،به تامین منابع نیاز است و برای سه مورد هدف ، اجرای برنامه ها و منابع انسانی نیاز به مدیر جهت هدایت سازمان است .

سه نوع سازمان : ۱-انتفاعی و غیرانتفاعی ۲-تولیدی وخدماتی ۳-دولتی و خصوصی داریم .

مدیران در دو سطح سازمانی وفعالیت سازمانی تقسیم می گردند که مدیران سطح سازمانی به ترتیب اختیارات به مدیران :۱-عالی۲-میانی و ۳- عملیاتی تقسیم می شوند .

مدیران سطح سازمانی هم به ۱-تخصصی و ۲- عمومی تقسیم می شوند

مدیران سازمان ها وظایفی چون : ۱-تصمیم گیری و برنامه ریزی ۲- سازماندهی ۳-رهبری و هدایت ۴- کنترل و نظارت ۵- خلاقیت

تصمیم گیری : فرآیندی است که شامل تعریف مسئله ،ارزیابی راه حل ها ، انتخاب راه حل بدیل ، اجرای تصمیم و ارزیابی نتیجه می باشد .

برنامه ریزی : برنامه ریزی شامل اهدافی چون : افزایش احتمال رسیدن به هدف ، تقویت جنبه اقتصادی عملیات ، تمرکز روی ماموریت ها و تهیه ابزرا برای کنترل می باشد .

سازماندهی : تقسیم کار بین اعضای سازمان و اینکه افراد چه کاری در سازمان انجام خواهند داد ، می باشد .

هدایت و رهبری : نفوذ در دیگران به نحوی که فرد با میل باطنی در جهت تحقق هدف های سازمانی گام بر میدارد .

خصوصیات فردی رهبری : ۱-هوش۲-بلوغ اجتماعی ۳- انگیزه های توفیق طلبی ۴-انسان گرایی

کنترل و نظارت : مقایسه آن چه هست و آنچه باید باشد است .

سطوح نظارت : ۱-کنترل راهبردی ۲-کنترل کوتاه مدت ۳-کنترل عملیاتی

انواع نظارت : ۱-کنترل آینده نگر ۲-کنترل همزمان ۳-کنترل گذشته نگر

کارکنان سازمان ، منابع مالی ، عملیات و اطلاعات ، چیزهایی هستند که باید کنترل کرد ، ابزارهای کنترل نیز عبارتند از :۱-داده های آماری ۲- گزارش ها و تحلیل های ویژه ۳- حسابرسی عملیاتی ۴-مشاهده شخصی

خلاقیت : پدیدآوری فکر نو می باشد .

خلاقیت دارای فرآیندهایی از قبیل : ۱-آمادگی۲-نهفتگی۳-اشراق ۴- اثبات می باشد .

خلاقیت دو نوع فردی و گروهی است و عوامل حیاتی در نهادینه کردن آن :ا-نقش برنامه ریزی ۲-فرهنگ سازمانی ۳- ساختار سازمانی می باشد .

خلاقیت موانع فردی و اجتماعی دارد که موانع اجتماعی آن عبارتند از : ۱-قوانین۲-شغل۳-آداب و رسوم ۴-ترس از عدم استقبال اجتماعی و۵-مطابقت

“کلیات و اصول بیمه “

در عهد باستان و ۴۵۰۰ سال پیش ، نشانه های مداخله به نفع زیان دیده مشاهده شده و بحثش در زمانیکه مبادله کالا به کالا رونق گرفت و راههای رسیدن به مقصد نا امن بود ، با ارائه قانون همورابی قرار بر این می شد که اگر در طول مسیر کالا از بین میرفت یا سرقت می شد و درآن مقصر نبودند ، از مسئولیت مبرا می شدند .

ویژگی های بیمه در قرن بیستم : ۱- تصدی بیمه های اجتماعی توسط دولت ۲-اعمال نظارت دولت به شرکتهای بیمه ۳- اجباری شدن بخشی از بیمه های مسئولیت ۴-تدوین قانون بیمه

امروزه بیمه به عنوان یک عامل زمینه ساز بستری امن ، در اقتصاد جهان نقش مهمی به عهده دارد و به همین دلیل فعالیت های بنگاه های بزرگ اقتصادی با اتکا به بیمه به حرکت درآمده است ، در این میان نقش بیمه گر مدیریت است ، بیمه گر مدیری است که بین گروه بیمه گذاران رابطه تعاونی برقرار کرده و آنها را در قبال صدمات و زیانهای احتمالی مورد تامین قرار می دهد .

بیمه : عملی است که به موجب آن ، یک طرف ( بیمه گر) با قبول مجموعه خطرها و با رعایت قواعد آمار و احتمالات در ازا دریافت وجهی (حق بیمه) از طرف دیگر (بیمه گزار) تعهد می نماید در صورت تحقق خطر معینی ، خسارت وارد به او و یا شخص دیگر را جبران کرده ، وجه معینی را پرداخت و یا خدمتی انجام دهد.

ویژگی های عقد بیمه : ۱-عقد بیمه عقدی است لازم ۲- بیمه عقدی است که از طرف بیمه گذار منجر و از طرف بیمه گر اغلب معلق و گاهی منجز است ۳-بیمه عقدی است اتفاقی ۴- عقد بیمه عقدی است دو طرفه و معوض ۵- بیمه عقدی است مبتنی بر حسن نیت

شرایط اساسی عقد بیمه : قصد و رضای طرفین ، اهلیت طرفین ، موضوع معین ، مشروعیت جهت معامله

پایان قرارداد بیمه : پایان مدت اعتبار بیمه نامه – فسخ – انفساخ – بطلان

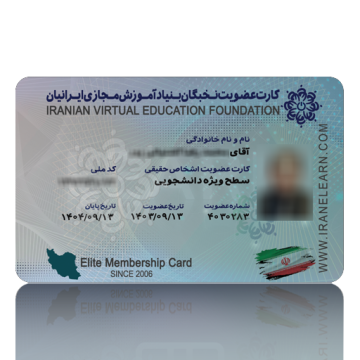

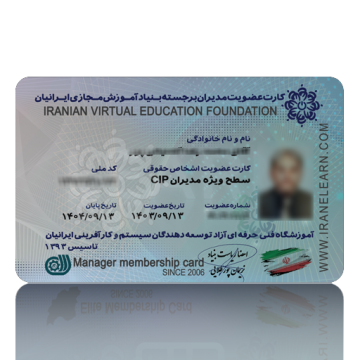

جهت ثبت نام در دورهمدیریت بیمه بر روی تصویر فوق کلیک نمایید.

دوره غیر حضوری است و محتوای الکترونیکی در قالب CD یا DVD به آدرستان ارسال می گردد

پس از پایان گواهی و مدارک معتبر مدیریت بیمهبا قابلیت ترجمه رسمی دریافت می نمایید

مشاوره رایگان : ۰۲۱۲۸۴۲۸۴ و ۰۹۳۳۰۰۲۲۲۸۴ و ۰۹۳۳۰۰۳۳۲۸۴ و ۰۹۳۳۰۰۸۸۲۸۴ و ۰۹۳۳۰۰۹۹۲۸۴

دو نوع بیمه اجتماعی و بازرگانی موجود است که وجه تمایزشان باهم از نظر تعهدات و محاسبه بیمه ، مقرارت حقوقی ، سوددهی بیمه های بازرگانی ، اجباری بودن بیمه اجتماعی و لحاظ اتکایی است .

بیمه های بازرگانی : بیمه های اشخاص : ۱-عمروزندگی۲-حوادث۳-درمانی –بیمه های زیان : ۱-اموال۲-مسئولیت

ارکان بیمه : بیمه گر – بیمه گذار – موضوع بیمه – مبلغ بیمه شده – خطر

خطر : حادثه ایست که در صورت وقوع ، بیمه گر موظف به انجام تعهد خود می گردد .

ویژگی های خطر : ۱-اتفاقی و غیرمنتظره باشد ۲-احتمال وقوع در آینده را داشته باشد ۳-وقوع آن نامسلم بوده و یا اگر مسلم است زمانش نامعلوم ۴- وقوع به اراده طرفین بستگی نداشته باشد .

خسارت : خسارت در بیمه های خسارتی که بیمه های اموال و مسئولیت را شامل می شود عبارتست از مابه تفاوت ارزش روز مورد بیمه بلافاصله قبل و بلافاصله بعد از حادثه .

اما بیمه های اشخاص فاقد طبیعت جبران خسارت است و صرف تحقق خطر و وقوع حادثه ، موضوع بیمه ایجاب می کند بیمه گر تعهد خودرا انجام دهد .

قاعده نسبی سرمایه : طبق ماده ۱۰ قانون بیمه ، در صورتی که مالی به کمتر از قیمت واقعی بیمه شده باشد ، بیمه گر فقط به تناسب مبلغی که بیمه کرده است با قیمت واقعی مال ، مسئول خسارت خواهد بود .

اصول بیمه عبارتند از : ۱-اصل حسن نیت ۲-اصل احتمال ۳- اصل تعاون ۴- اصل جبران خسارت

رشته های مختلف بیمه ای : ۱- بیمه های آتش سوزی ۲-بیمه های اتومبیل :بیمه بدنه ، ثالث و سرنشین ۳- بیمه های اشخاص : بیمه عمر ، بیمه حوادث ، بیمه های درمانی ۴- بیمه های باربری ۵-بیمه های تمام خطر مهندسی ۶- بیمه های مسئولیت ۷- بیمه های اعتباری

“حقوق بیمه”

عقد : یک یا چند نفر در مقابل یک یا چند نفر دیگر تعهد بر امری نمایند و مورد قبول آنها باشد .

انواع عقد : لازم – جایز – خیاری – منجز – معلق

عقد بیمه : بیمه عقدی است که به موجب آن ، یک طرف تعهد می کند در ازای پرداخت وجه یا وجوهی ، از طرف دیگر در صورت وقوع حادثه ، خسارت وارده بر او را جبران می کند .

به این تعریف چند ایراد وارد است : ۱-عدم توجه به تعاون که علت اصلی پیدایش بیمه بود ۲-بیمه سه رشته اموال ، اشخاص و مسئولیت است که این تعریف ، مسئولیت را در بر نگرفته ۳- بیمه عمر هم در تعریف نیامده ، چون در بیمه عمر شرط حیاز هم داریم که در تعریف عقد بیمه قید نشده .

خصوصیات عقد بیمه : ۱-عقدی است لازم ۲- عقدی است معلق از سوی بیمه گذار ۳- عقدی است معوض ۴- عقدی است تشریفاتی ۵-عقدی است عهدی ۶- براساس حسن نیت است ۷- عقدی است اضطراری ۸- عقدی است مستمر

شرایط اساسی صحت عقد بیمه : ۱- قصد و رضای طرقین عقد ۲- اهلیت طرفین ۳- موضوع معین که مورد معامله باشد ۴- مشروعیت جهت معامله

فسخ و بطلان بیمه نامه : بطلان :زمانی که عقد بیمه نامه فاقد یکی از شرایط صحت عقد باشد عقد باطل می گردد ، یعنی عقد از ابتدا شرایط صحت و قانونی را نداشته است .

فسخ : اختیاری است که در قانون با شرایط عمومی یا خصوصی در نظر گرفته است تا در صورت تحقق آن یکی از طرفین که حق فسخ با اوست بتواند قرارداد را بر هم بزند و بر عکس بطلان اثر فسخ ، ناظر بر آینده ست .

انفساخ : زمانی که عقد بیمه بدون میل و اراده طرفین و به واسطه علتی خارجی فسخ گردد ، عقد منفسخ می شود و مانند فسخ ،ناظر بر آینده ست .

تفاسخ : به توافق بیمه گر و بیمه گذار ، در فسخ عقد بیمه ، تفاسخ یا اقاله می گویند .

انقضا : زمانی که مدت بیمه خاتمه پیدا می کند .

موارد موجب بطلان بیمه : ۱- بیمه نامه مجدد نسبت به یک شی ۲- قصد تقلب بیمه گذار ۳-عدم اظهار حقایق از طرف بیمه گذار ۴-واقع شدن خطر قبل از عقد قرارداد ۵- انعقاد بیمه عمر بدون رضایت بیمه شده

موارد فسخ بیمه نامه : ۱- خودداری از گفتن حقیقت غیرعمدی ۲-تشدید خطر ۳- انتقال قهری و یا ارادی مورد بیمه ۴- ورشکستگی بیمه گر

“مدیریت بازاریابی و فروش بیمه “

بازاریابی : فرآیند مدیریت در تشخیص و پیش بینی نیاز های مشتریان و یافتن راه حل های موثر و سودآور در جهت رفع این نیازها می باشد .

فرآیند بازاریابی شامل تشخیص نقاط ضعف و قوت سازمان ، فرصت های موجود در بازار ، تهدیدهای بالقوه و حقیقی سازمان است .

مدیریت بازاریابی عبارتست از : سازماندهی ، تجزیه و تحلیل ، طرح ریزی و کنترل منابع جذب مشتری ، از طریق یافتن پاسخ های مناسب برای نیازها و خواسته های آنان جهت دستیابی به اهداف شرکت

بازار مجموعه ای از خریداران بالقوه و حقیقی یک محصول است که در محل مشخصی فعالیت دارند

سیستم فعالیت بازاریابی : ۱-مشخص نمودن نیازها و خواسته های مشتری ۲-طراحی بیمه نامه متناسب با نیاز آنها ۳- تعیین حق بیمه های مربوطه ۴-تبلیغات برای معرفی محصول به مشتریان بالقوه ۵- سازماندهی شبکه توزیع مناسب ۶-برآورد و تحقیق در مورد نیازهای آتی بازار

در شرکتهای تولیدی ، فقط ۱۰% از کارکنان مستقیما تحت تاثیر مشتریان و نظراتشانند ، در حالیکه این نسبت در شرکتهای خدماتی ، به ۹۰% می رسد .

طراحی و ارائه بهترین بیمه نامه مورد نیاز جامعه ، با حق بیمه مناسب و قابل رقابت در بازار و همچنین استفاده از تبلیغات و بکارگیری شبکه توزیع وسیع نمی تواند به تنهایی موفقیت شرکت بیمه را به همراه داشته باشد ، برای رسیدن به این هدف ، افزایش سهم بازار و سودآوری بیشتر که ناشی از اثرات متقابل بین فروشنده و خریدار بیمه می باشد ، نیز نیاز دارد.

کارکنان به عنوان جزو مکمل از محصولی هستند که مشتری خریداری می کند .

هدف از تقسیم بازار ، قرار دادن شرکت در موقعیتی مناسب در بازار می باشد .

برای کسب موقعیت در بازار باید به ۴ سوال پاسخ دهیم : ۱- رقبای واقعی ما چه کسانی هستند ؟ ۲-نقاط ضعف و قوت ما کدامند ۳- کدام منابع تجاری بیشترین شرایط بالقوه را ارائه می کند ؟ ۴-چه انگیزه هایی برای خرید وجود دارد؟

اصلاح محصول : به دلایل مختلف صورت می گیرد : عرضه محصول جدید از سوی رقبا – تغییر محیط بازاریابی پس از ارائه پوشش جدید بیمه ای – رفع مشکلات ایمنی موجود – کاهش یا رفع شکایات و نواقص مربوط – تغییر ویژگی های ظاهری

نوآوری محصول : ارائه یک محصول جدید در بازار رقابتی باید در مقایسه با محصولات موجود تازه به نظر بیاید ، از نظر شرکت تازگی داشته باشد ، از نظر مصرف کننده تازگی داشته باشد .

مراحل توسعه و عرضه محصول جدید : ۱-ایده یابی ۲- تصفیه ایده ها ۳- توسعه و آزمایش ۴- توسعه استراتژی بازاریابی ۵-بررسی وضع تجاری ۶-توسعه به طور محدود و آزمایش بازار ۷-تجاری نمودن محصول

کیفیت محصول و ارائه خدمات به مشتریان : کیفیت عبارتست از درجه انطباق محصول با انتظارات مشتری و مشخصات ارائه شده ؛ خدمات مشتری هم کلیه اموری است که شرکت در جهت جلب رضایت مشتری و کمک به او و برای کسب بیشترین ارزش از محصول یا خدماتی که خریداری نموده انجام می دهد .

قیمت : از نظر مشتری ارزشی است که برای محصول قائل می شود ، و از نظر شرکت به عنوان تنها عنصر آمیخته بازاریابی است که درآمد ایجاد می کند .

نقش عمده تبلیغات : مهیا نمودن رهنمود برای مصرف کنندگان ، ایجاد اطمینان مجدد در مشتریان ، به عنوان شبکه فروش

راه های تبلیغات : ۱-شبکه ارتباط جمعی۲-پوستر و تابلو ۳-پست مستقیم ۴-تعهد قبول هزینه های فعالیت هنری ، ورزشی ۵-مجلات

شبکه های بازاریابی : بازاریابی مستقیم : ۱-بازاریابی مستقیم ۲-کارکنان فروش شرکت ۳-فروشندگان خدمات بیمه ای خانگی

شبکه بازاریابی غیر مستقیم :۱-نمایندگان ۲-کارگزاران۳-سایر شبکه های فروش

روش های غلبه بر رقبا : ۱- ارائه بهترین خدمات به مشتریان ۲- ارائه پایین ترین قیمت در بازار ۳- پیشنهاد حمل رایگان کالا ۴-ارائه تنوع انتخاب بیشتر ۵-توصیه و مشاوره بعد از فروش ۶-پیشنهاد هدایای مجانی بیشتر نسبت به رقبا ۷- پیشنهاد اعتبار و یا پرداخت به طور اقساطی ۸- پیشنهاد تضمین فوق استاندارد

“بیمه های اشخاص”

بیمه های اشخاص در سه رشته بیمه های عمر ، حوادث و درمان به بیمه گذاران عرضه می گردد .

۱) بیمه های عمر : این بیمه ها به دو صورت انفرادی و گروهی می باشند ، بیمه های عمر انفرادی عبارتند از : ۱-بیمه عمر انفرادی به شرط فوت که به بیمه عمر زمانی ، تمام عمر ، عمر مانده بدهکار ، تامین فرزندان و عمر زمانی ۵ ساله قابل تبدیل تقسیم می شوند . ۲- بیمه عمر انفرادی به شرط حیات و ۳- بیمه عمر انفرادی مختلط که به بیمه عمر مختلط پس انداز ، عمرمستمری خانوادگی، عمر سرمایه فرزندان ، عمر مختلط دو نفره و عمر و پس انداز تقسیم می شود

بیمه های عمر گروهی عبارتند از :۱- بیمه های عمرزمانی ۲-عمر مانده بدهکار ۳- عمر و حوادث کارکنان دولت

۲)بیمه های حوادث : بیمه های حوادث ، انفرادی و گروهی هستند که بیمه حوادث گروهی مزایایی چون : نرخ حق بیمه کمتر ، عدم صدور بیمه نامه به تعداد اعضای گروه ، عدم نیاز به جدول ۵ گانه شغل ، پرداخت حق بیمه ماهانه به جای یکجا و قطع ارتباط تک تک بیمه شدگان با بیمه گر ، نسبت به حوادث انفرادی دارد .

حوادث مورد نظر در این بیمه باید بصورت ناگهانی، غیر مترقبه و بدون دخالت عمدی بیمه شده و ناشی ازیک عامل خارجی باشد.

این بیمه همانند بیمه های زندگی دارای انواع متنوعی می باشد. بعلاوه اینکه امروزه بیمه های غرامت درد و یا از دست دادن زیبائی نیز در این رشته و بیمه های زندگی تحت پوشش قرار می گیرند.

۳) بیمه های درمان : یکی از انواع پوشش های بیمهای ، بیمه درمان تکمیلی است . با توجه به اینکه بشر همواره در معرض خطر انواع مختلف بیماری ها بوده است، ناچار برای بهبودی و معالجه، متقبل هزینههای سنگین پزشکی، دارو و اعمال جراحی و نیز مخارج بیمارستان میشود. به منظور کمک به مردم در چنین مواردی ، شرکت های بیمه طرح های گوناگون بیمههای بیماری را ارائه میکنند. همچنین در اغلب کشورها کارکنان دولت و یا واحدهای صنعتی و تولیدی از طرح های بیمه درمان جمعی استفاده میکنند.

در حال حاضر بیمه درمان تکمیلی یکی از رشتههای مهم بیمه در کشورهای جهان شمرده میشود. این نوع بیمه در کشور ایران به صورت گروهی عرضه میگردد.

تعهدات بیمه گر : ۱- جبران هزینه های بستری ۲-جبران هزینه های سرپایی ۳- جبران هزینه های جراحی و بیهوشی ۴- جبران هزینه های درمان ۵-جبران هزینه های پارا کلینیک

در صورتیکه ضریب خسارت پورتفوی هر شرکت بیمه در این رشته ، در پایان هرسال از ۸۰% تجاوز نماید ، بیمه مرکزی تعهدی نسبت به پرداخت کارمزد اتکایی و خسارت مازاد بر آن نخواهد داشت .

محاسبه ضریب خسارت : خسارت پرداختی طی سال + خسارت معوق پایان سال قبل – خسارت معوق پایان سال جاری / حق بیمه دریافتی سال

بیمه مسافرتی :

بیمه ی مسافرین خارج از کشور، افرادی را که قصد مسافرت به خارج از کشور دارند تحت پوشش قرار می دهد. شروع اعتبار این بیمه نامه از زمان خروج بیمه شده از کشورآغاز خواهد شد.

پوششها و خدمات قابل ارائه در این بیمه نامه به شرح زیر می باشد:

۱٫ پرداخت هزینه های پزشکی و بستری در بیمارستان تا سقف ۵۰٫۰۰۰ یورو

۲٫ در صورت بروز حادثه یا بروز بیماری در طول سفر جابه جایی یا بازگرداندن بیمه شده به کشور محل اقامت

۳٫ پرداخت هزینه فوریتهای دندانپزشکی

۴٫ در صورت بروز حادثه ویا بیماری ناگهانی بازگرداندان یکی از اعضای خانواده همراه با بیمه شده به کشور محل اقامت

۵٫ بازگرداندان جسد متوفی به کشور محل اقامت

۶٫ پرداخت هزینه سفر یکی از اعضای خانواده به خارج از کشور در صورت بروز حادثه یا بیماری برای بیمه شده

۷٫ بازگشت اضطراری به کشور محل اقامت به دلیل فوت اعضای خانواده

۸٫ پرداخت هزینه های ارسال اضطراری دارو

۹٫ ارسال پیام ها و اطلاعات مراجع درمان در مواقع اضطراری

۱۰٫ حواله تضمینی وجوه نقد تا سقف ۸۵۰ یورو از سوی بیمه شده

۱۱٫ پرداخت هزینه های لازم برای تهیه مدارک در صورت مفقود شدن

۱۲٫ معاضدت حقوقی

۱۳٫ جبران هزینه های مربوط به فقدان بار

۱۴٫ جبران هزینه های مربوط به تاخیر بار

۱۵٫ همکاری در زمینه یافتن بار و یا لوازم شخصی به سرقت رفته

۱۶٫ پرداخت هزینه های ناشی از تاخیر در حرکت وسیله نقلیه ای که برای سفر انتخاب شده است.

“بیمه های اتومبیل “

بطور کلی گروه بیمه اتومبیل جبران کننده خسارتهای ناشی از حوادث رانندگی از جمله تصادف، آتشسوزی و سرقت به اتومبیل مورد بیمه، سرنشینان آن و اشخاص ثالث میباشد. علاوه بر موارد فوق شکست شیشه اتومبیل، دفاع از حقوق بیمهگذار در مراجع دادگستری و مراجعه به مسئول خسارت، کاهش بهای اتومبیل در اثر تصادف، توقف اتومبیل خسارت دیده در مدت تعمیر نیز با دریافت حقبیمه اضافی قابل بیمه شدن میباشد. خسارتهایی که در اثر حوادث اتومبیل متوجه اشخاص ثالث میشود به موجب بیمه نامه شخص ثالث مورد تامین قرار میگیرد. بیمه شخص ثالث جنبه اجباری دارد و تابع قانون و مقررات خاص خود میباشد.

بنابراین این گروه بیمه را میتوان به دو بیمه بدنه و بیمه شخص ثالث و سرنشین تقسیم کرد.

بیمه بدنه : بیمه بدنه اتومبیل جبران کننده خسارت های ناشی از حوادث رانندگی است که برای اتومبیل مورد بیمه اتفاق می افتد و بطور معمول و در بیمه نامه های عادی شامل خطرات : حادثه ( تصادف ) ، آتش سوزی و دزدی کلی ( سرقت اتومبیل ) ، خسارتی که در جریان نجات یا انتقال موضوع مورد بیمه خسارت دیده به آن وارد شده ، خسارت باطری و لاستیکهای چرخ در اثر هر یک از خطرات بیمه شده ، تا ۵۰% قیمت نو قابل پرداخت است ، می باشد.

تخفیفات در بیمه بدنه : ۱- تخفیف عدم خسارت ۲- تخفیف گروهی ۳- تخفیف اعضای هیئت علمی ۴-تخفیف صفر کیلومتر ۵- تخفیف کارکنان شرکت یا صنعت بیمه کشور ۶-تخفیف ویژه نمایندگان

بیمه شخص ثالث : براساس یک اصل پذیرفته شده در همه جوامع انسانی، هرکس مسئولیت اعمال خود را بر عهده دارد و هر خسارتی را که از جانب او به اشخاص دیگر وارد شود، باید جبران کند.داشتن بیمه نامه شخص ثالث برای دارندگان همه وسایل نقلیه موتوری (اعم از موتورسیکلت، سواری، مسافری و بارکش) اجباری است و هدف از آن، حمایت از اشخاص زیان دیده در حوادث رانندگی است.

در حال حاضر این بیمه به دوبخش قانونی ( اجباری) و مازاد ( اختیاری) تقسیم گردیده که مکمل همند .

بیمه سرنشین : این بیمه نامه به عنوان پوشش تکمیلی همراه بیمه نامههای شخص ثالث و مازاد ارائه میشود و بموجب آن، راننده و آن دسته از سرنشینان وسیله نقلیه بیمه شده که شخص ثالث محسوب نمیشوند و در اثر حوادث رانندگی مصدوم میشوند، میتوانند از پوشش مذکور استفاده کنند. براساس این بیمه نامه هزینههای پزشکی، غرامت فوت و نقص عضو سرنشینان وسیله نقلیه مشمول بیمه، تا سقف مشخص شده در بیمه نامه، در اثر حوادث قابل جبران است. همچنین چنانچه راننده وسیله نقلیه بیمه شده دراثر حادثه رانندگی محکوم به پرداخت دیه سرنشینان اتومبیل خود شود، ولی دیه متعلقه ایشان بیش از سقف تعهدات بیمه نامه شخص ثالث باشد، مابه التفاوت آن با رعایت سقف و شرایط مربوطه از محل پوشش حوادث سرنشین جبران میشود.

“بیمه های مهندسی “

بیمههای مهندسی زیر مجموعه بیمههای اموال بوده که پروژههای درحال ساخت یا سازهها و تأسیسات درحال بهرهبرداری و یا ماشینآلات و تجهیزات فنی را تحت پوشش قرار میدهد.

همه بیمههای مهندسی بجز بیمه ریسکهای تکمیل شده ساختمانی (CECR) و بیمه عیوب اساسی و پنهان ساختمان (LDB) تمام خطر میباشند.

تقسیمبندی بیمههای مهندسی:

الف) بیمههای دوره احداث (Construction) شامل:

بیمه تمام خطر پیمانکاران (CAR) بیمه تمام خطر نصب (EAR)

ب) بیمههای دوره بهرهبرداری (Operation) شامل:

بیمه تجهیزات و ماشینآلات پیمانکاران (CPM)بیمه ریسکهای تکمیل شده ساختمانی (CECR) بیمه شکست ماشینآلات (MB)بیمه تجهیزات الکترونیک (EE)بیمه فساد کالا در سردخانه (DOS)بیمه عیوب اساسی و پنهان ساختمان (LDB)بیمه عدمالنفع ناشی از شکست ماشینآلات (MLOP)

مدت در بیمههای مهندسی (Period): در بیمه های مهندسی برای پروژه های درحال احداث مدت بیمه نامه برخلاف سایر بیمه ها یکساله نبوده و بستگی بمدت قرارداد و جدول زمانبندی کار دارد، ضمناً ازآنجائیکه در قرارداد پروژه های درحال احداث مدتی نیز بابت دوره تضمین یا نگهداری که همان تحویل موقت پروژه به کارفرما میباشد درنظر گرفته میشود، دوره مذکور نیز بمدت زمان بیمه نامه افزوده میگردد ولی پوشش بیمه ای در این مدت تمام خطر نمیباشد. در بیمه های مهندسی برای دوره بهره برداری مدت بیمه نامه حداکثر یکسال میباشد که میتواند بسته به تقاضای بیمه گذار تمدید گردد.

فرانشیز در بیمههای مهندسی (Franchise / Deductible):

فرانشیز سهمی از خسارت است که برعهده بیمه گذار میباشد و رابطه ای معکوس با حق بیمه دارد و فلسفه وجودی آن عبارت است از:

۱٫ نفع بیمه گذار در پیشگیری از خسارت برانگیخته شود.

۲٫ خارج نمودن بیمه گر از تعهد خسارتهای جزئی که هزینه های اداری و کارشناسی آن زیاد میباشد.

۳٫ عدم توقف فعالیت پروژه.

۴٫ در مواقعیکه شناخت کافی از ریسک وجود نداشته باشد تنها با اعمال فرانشیز مناسب صدور بیمه نامه امکان پذیر خواهد بود.

انواع بیمه نامه های مهندسی :

۱٫ بیمه تمام خطر پیمانکاران (C.A.R) : بیمه ای است که پروژه های درحال احداث عمرانی و ساختمانی که ارزش مصالح در آنها از ارزش اقلام مورد نصب بیشتر میباشد از قبیل ساختمان، پل، سد، راه، تونل، موج شکن و…

۲٫ بیمه خطر نصب (E.A.R) : تمام بیمه ای است که پروژه های درحال احداث تأسیساتی و سازه ای که ارزش اقلام مورد نصب در آنها از ارزش مصالح بیشتر میباشد از قبیل کارخانه و…

۳٫ بیمه ماشین آلات و تجهیزات پیمانکاری(C.P.M) : این بیمه نامه برای انواع ماشین آلات و تجهیزات مانند: بلدوزر، گریدر، بیل مکانیکی و سایر وسایل و تجهیزات مشابه که در کارهای ساختمانی و نصب مورد استفاده پیمانکاران قرار می گیرد، صادر می شود

۴٫ بیمه سازه های تکمیل شده(C.E.C.R) : این بیمه نامه خسارت های فیزیکی ناگهانی و غیرقابل پیش بینی که نیاز به تعمیر و یا تعویض مورد بیمه داشته باشد تحت پوشش قرار می دهد.

۵٫ بیمه شکست ماشین آلات(M.B) : این بیمه نامه خسارات وارد بر ماشین آلات و تجهیزات کارخانجات ناشی از عیوب مکانیکی و یا الکتریکی که بطور ناگهانی و غیر قابل پیش بینی به وقوع می پیوندد را تحت پوشش قرار می دهد.

۶٫ بیمه تجهیزات الکترونیک (EE) : این بیمه خطرات وارد به انواع تجهیزات الکترونیکی مورد استفاده در کارگاههای صنعتی، صنایع، لوازم پزشکی و آزمایشگاهی، لوزم اداری، کامپیوتر و مانند آنها را تحت پوشش قرار میدهد.

۷٫ بیمه فساد کالا در انبار سردخانه(D.O.S) : هدف از ارائه این بیمه پاسخگویی به نیاز اشخاصی است که کالای خود را در سردخانه ها انبار نموده و در قبال فساد کالایشان دراثر شکست ماشین آلات سرد کننده، خواستار پوشش بیمه می باشند

۸٫ بیمه عیوب اساسی و پنهان ساختمان

۹٫ بیمه عدم النفع ناشی از شکست ماشین آلات (M.L.O.P) : این بیمهنامه مکمل بیمه شکست ماشینآلات میباشد و چنانچه در اثر خطرات ناگهانی وارد به ماشینآلات، وقفهای در تولید کارخانه به وجود آید، زیان ناشی از عدم تولید را که شامل هزینههای جاری، حقوق و دستمزد کارکنان در طول دوره تعطیلی و سود از دست رفته است را بیمه مینماید

“بیمه های آتش سوزی “

موضوع بیمه های آتش سوزی : این بیمه از شاخه بیمه اموال بوده و تابع اصل غرامت می باشد ، بنابراین این بیمه ها خسارات فیزیکی ، مادی و مالی مورد تامین قرار می گیرند ، نه خسارات جانی و بدنی

خطرات تحت پوشش بیمه های آتش سوزی : ۱-خطرات اصلی : شامل آتش سوزی ، انفجار و صاعقه می باشد و معمولا شامل فرانشیز نیستند . ۲- خطرات تبعی : هر یک از خطرها نرخ جداگانهای دارند که در صورت تحت پوشش قرار گرفتن، نرخ آن به نرخ خطرهای اصلی اضافه میشود ، خطرهای تبعی مستقل از خطرات اصلی نمیتوانند تحت پوشش قرار گیرند به عبارت دیگر اموال و داراییهای بیمه گزار ابتدا میبایست تحت پوشش خطرهای اصلی قرار گیرند تا بتوانیم خطرات تبعی را نیز بیمه کنیم ، – معمولاً شامل فرانشیز هستند.

این خطرات عبارتند از : -زلزله و آتشفشان – سیل و طغیان آب دریاها و رودخانه ها – -طوفان و گردباد و تند باد – ترکیدن لوله آب و ضایعات ناشی از برف و باران -سقوط هواپیما و هلیکوپتر -شکست شیشه – بیمه سرقت با شکست حرز – هزینه پاکسازی -انفجار ظروف تحت فشار و …

بیمه های آتش سوزی در سه رشته : صنعتی ، غیر صنعتی و منازل مسکونی ، موارد بیمه را تحت پوشش قرار می دهند

انواع پوشش های خاص در بیمه های آتش سوزی : ۱- بیمه نامه با شرایط فرست لاس LOSS FIRST: پوشش بیمه با شرایط فرست لاس به طور کلی میتواند از یک طرف به نفع بیمهگزار و از طرف دیگر به لحاظ محدود بودن تعهدات و مسائل مربوط به اتکایی به نفع بیمه گر باشد. الف) در بیمه نامه با شرایط مذکور بیمه گزار به لحاظ محدود بودن تعهدات بیمهگر در زمان بروز خسارت حق بیمه کمتری را پرداخت مینماید. ب) بیمه گر به جهت پایین بودن تعهدات مالی خود نسبت به سرمایه واقعی اولاً خسارت کمتری را پرداخت مینماید. ثانیاً باتوجه به PLANE نگهداری خود در بسیاری از موارد نیاز به اخذ پوشش اتکایی خارجی و پرداخت حق بیمه اتکایی به صورت ارز نخواهد داشت. جهت صدور بیمهنامه با شرایط فرست لاس رعایت و توجه به نکات ذیل ضروری میباشد.

۲-بیمه نامه با شرایط جایگزینی : اگر بیمه گذار، بیمه نامه را با شرط جایگزینی دریافت کند، در صورت بروز حادثه و آسیب دیدن مورد بیمه یا از بین رفتن آن، میتواند به جای دریافت مبلغ خسارت، از بیمه گر بخواهد که مورد بیمه را بازسازی کند و یا مشابه سالم آن را به او تحویل دهد و ضمناً باید توجه کرد که شرط فوق فقط ساختمانها، تأسیسات و ۲۶ ماشین آلات (اموال ثابت) را شامل شده و از پوشش دادن موجودی و مواد خودداری می شود

۳- بیمه نامه با شرایط اظهارنامه ای (شناور) : بعضی از بیمه گذاران با توجه به تغییراتی که در موجودی کالای آنها اعم از مواد اولیه و تولید شده و یا در دست تولید و نیمه ساخته در طول روز یا ماه دارند اغلب تقاضای بیمه نامه موجودی کالا را به صورت شناور درخواست می نمایند که با توجه به شرایط و نکات ذیل قابل ارایه میباشند : ۱-به موجب بند یک شرایط مبلغی که ابتداً توسط بیمه گزار اعلام میدارد به منزله حداکثر تعهد بیمهگر و مأخذ محاسبه حق بیمه موقت میباشد یا بعبارت روشنتر اینکه بیمه گزار می بایست در ابتدا حداکثر سرمایه موجودی احتمالی در طول اعتبار بیمه نامه را بیمه نموده و براساس آن حق بیمه را پرداخت نماید۲- چنانچه در طول اعتبار بیمه نامه سرمایه موجودی از سرمایه بیمه شده افزون گردد بیمه گزار جهت داشتن پوشش کافی میبایست از بیمه گر درخواست افزایش سرمایه را بنماید.

” بیمه های حمل و نقل “

بیمه حمل و نقل کالا بیمه ای است که به موجب آن بیمه گر در مقابل حق بیمه ای که از بیمه گذار دریافت می کند متعهد می شود در جریان حمل کالا از نقطه ای به نقطه دیگر در نتیجه وقوع خطرهای موضوع بیمه چنانچه ، کالا تلف شده و یا دچار خسارت شود و یا بیمه گذار در رابطه بااین خطرات هزینه ای متحمل شود، زیان وارده را بپردازد .

بیمه حمل و نقل کالا به سه صورت :۱-دریایی۲-زمینی ۳- هوایی می باشد .

بر اساس پوشش های بیمه ای: بیمه حمل و نقل کالا بر اساس پوشش های A, B,C و Total Loss تقسیم بندی می شود.

به طور کلی مجوعه شرایط Aجامع ترین نوع پوشش و شراط C حداقلی از پوشش ها را شامل میشود.

شرط تلف کالا (Total Loss) : این نوع بیمه نامه فقط خسارت کلی کالا در یک مرحله در نتیجه آتش سوزی و یا غرق کامل کالا را تحت پوشش قرار میدهد.

خطرات مشمول بیمه در مجموعه شرایطC :

آتش سوزی و انفجار – به گل نشستن، زمین گیر شدن، برخورد با کف دریا، غرق شدن و واژگون شدن کشتی یا شناور

واژگون شدن یا از راه یا از خط خارج شدن وسیله حمل زمینی -تصادم یا برخورد کشتی ,شناور یا هر وسیله حمل دیگر با هرجسم خارجی به غیر از آب – تخلیه کالا در بندر اضطراری – تفدیه کالا در جریان زیان همگانی – به دریا انداختن کالا جهت سبک سازی کشتی – تلف کلی هر بسته در حین بارگیری، تخلیه و ترانسشیپمنت – عدم تحویل یک بسته کامل تجاری -زیان همگانی مسئولیت مشترک تصادم

خطرات تحت پوشش مجموعه شرایط B :

تمامی خطرات تحت پوشش کلوز C – زلزله، آتشفشان ، صاعقه – به دریا افتادن کالا از روی عرشه – ورود آب دریا ,دریاچه یا رودخانه به کشتی ,شناور ,محفظه کالا ,کانتینر لیفت وان,یامحل نگهداری کالا – تلف کلی هر بسته در کشتی یا شناور و یا تلف کلی هر بسته بعلت افتادن بهنگام بارگیری و یا تخلیه کشتی یا شناور

علاوه بر خطرات مندرج در شرایط B خسارات ناشی از عدم تحویل یک بسته کامل کالا، دزدی و دله دزدی، قلاب زدگی، آبدیدگی،روغن زدگی، شکست، چنگک زدگی، ریزش و خسارت ناشی از کالای مجاور نیز به عنوان خطرات اضافی تحت پوشش میباشد.

خطرات تحت پوشش مجموعه شرایط A : به طور کلی خسارات ناشی از تمامی خطرات به استثنای خطراتی که صریحاً در بیمه نامه و کلوز پیوست آن مستثنی شده باشند، بدون کسر فرانشیز تحت پوشش این نوع بیمه نامه میباشد و از این جهت این بیمه نامه، بیمه تمام خطر نامیده میشود.

مدت اعتبار بیمه نامه های باربری : به محض اتمام عملیات بارگیری در مبدا شروع و بلافاصله بعد از رسیدن به کشور مبدا خاتمه می پذیرد .

در مورد حمل هوایی،۳۰ روز پس از تخلیه کامل هر قسمت از کالای مورد بیمه از هواپیمای حامل در فرودگاه کشور مقصد.

در مورد حمل زمینی و دریایی۶۰ روز پس از تحویل کالای مورد بیمه به انبار گمرک کشور مقصد.

انواع بیمه نامه های باربری : ۱-بیمه نامه ساده یا سفر معین ۲-بیمه نامه های شناور یا باز ۳-بیمه نامه عمومی

ارزیابی ریسک و عوامل موثر در کاهش یا افزایش نرخ : ۱-نوع و دامنه تامین مورد نظر و خطراتی که باید بیمه شوند ۲-ارزش بیمه شده کالا ۳-طبیعت کالا و نحوه بسته بندی آن ۴- سفردریایی و وسیله حمل ۵- سابقه خسارتی

بیمه های کشتی ، هواپیما و پول

انواع بیمه کشتی : ۱-بیمه زمانی کشتی : کشتی به مدت یک سال یا کمتر ، تحت پوشش قرار می گیرد

۲-بیمه سفرکشتی : برای مسافرت معین تحت پوشش قرار می گیرد .

انواع بیمه هواپیما : ۱-بیمه بدنه هواپیما ۲- بیمه مسئولیت شخص ثالث ۳-بیمه مسئولیت مسافر ۴-بیمه مسئولیت بار ۵-مسئولیت تولید

انواع بیمه نامه های پول : ۱-موجودی در صندوق ۲- حمل و نقل پول و اوراق بهادار

“بیمه های مسئولیت “

مسئولیت مدنی : عبارتست از تعهد و التزامی که شخص نسبت به جبران زیان وارده به دیگری دارد ، اعم از اینکه زیان مذکور در اثر اعمال شخص مسئول یا اعمال اشخاص وابسته به او و یا ناشی از اموال تحت مالکیت یا تصرف او باشد

بیمه مسئولیت : عقدی است که به موجب آن ، بیمه گر به ازای دریافت حق بیمه ، مقرر از بیمه گذار متعهد است در صورت تحقق خطر موضوع بیمه خسارت وارد به اشخاص ثالث را جبران کند .

انواع بیمه های مسئولیت :

۱-بیمه های مسئولیت کارفرما در مقابل کارکنان

انواع بیمه مسئولیت کارفرما در مقابل کارکنان : ساختمانی ، عمرانی ، خدماتی ، تولیدی(صنعتی)

۲-بیمه های مسئولیت حرفه ای

در این بیمه ، تخصص افراد آنها را از یکدیگر متمایز می کند

۳-بیمه های مسئولیت تولیدکنندگان و فروشندگان محصولات

۴-بیمه های مسئولیت قراردادی

۵-بیمه های مسئولیت عمومی

انواع بیمه های مسئولیت عمومی : ۱- بیمه مسئولیت ناشی از اجرای عملیات ساخت ۲-بیمه مسئولیت ناشی از آتش سوزی ۳-بیمه مسئولیت مدیران واحدهای اقامتی ۴-بیمه های مسئولیت مدیران اماکن ورزشی ۵-بیمه مسئولیت مدیران پارکینگ ها و نمایشگاه های فروش اتومبیل ۶-بیمه مسئولیت جامع و …

بیمه طرح های مخصوص : ۱-انواع بیمه های اعتباری ۲-قرارداد تضمین تعهدات حمل و نقل بین المللی در برابر گمرک ۳- بیمه اسبهای مسابقه ۴-بیمه رایانه